C’est une des mesures phares du quinquennat d’Emmanuel Macron : la réforme de la fiscalité du patrimoine avec la mise en place d’un Prélèvement forfaitaire unique (PFU) aussi communément appelé la « flat tax ».

Qu’est ce la flat tax ?

Le principe de la flat tax est simple : imposer tout le monde au même taux à l’inverse de l’impôt sur le revenu, par exemple. Entré en vigueur le 1 janvier 2018, ce nouveau prélèvement global est de 30 % et concerne l’ensemble des revenus du capital mobilier (intérêts, dividendes, plus-values…).

Avant cette année, ces revenus étaient soumis à deux taxations : 15,5% de prélèvements sociaux et entre 0% et 45% d’impôt sur le revenu. Vous pouviez donc payer entre 15,5% à 60,5% d’impôts. Plus vos revenus étaient importants, plus l’ensemble des capitaux mobiliers étaient imposés.

Il était cependant possible de réduire cette imposition grâce à différents dispositifs :

- les dividendes étaient imposés après l’application d’un abattement de 40%,

- les plus-values sur valeurs mobilières bénéficiaient d’un abattement pour durée de détention de 50 à 85%,

- l’assurance vie était soumise à une fiscalité avantageuse (7,5% pour les contrats de plus de 8 ans).

La flat tax, comme son nom l’indique, met tout à plat : vous êtes désormais taxé à 30% qui se répartissent de la manière suivante : 17,2% de prélèvements sociaux (les 15,5% d’origine, plus la hausse de 1,7 point de la CSG) et 12,8% d’impôt sur le revenu. Elle vient supprimer l’abattement pour durée de détention (plus-values sur valeurs mobilières) et l’abattement de 40% (dividendes).

A noter : les foyers les plus modestes pourront encore opter pour le barème de l’impôt sur le revenu. Par contre, ils subiront quand même la hausse des prélèvements sociaux de 15,5 % à 17,2 %. De même, dans le cas de cessions de titres avec plus value pouvant bénéficier d’un abattement de 85%, choisir le barème de l’impôt sur le revenu serait plus avantageux.

Qu’est ce qui est concerné par la flat tax ?

Elle concerne logiquement les livrets fiscalisés, ceux qui n’ont pas de plafond. Les livret A, livret jeune, livret d’épargne populaire, etc ne sont donc pas touchés par la flat tax. En revanche, le Plan d’Epargne Logement ouverts après le 1er janvier 2018 seront soumis au PFU alors qu’il bénéficiait jusqu’ici d’une exonération d’impôts de 12 ans. Pas d’inquiétude cependant, tout PEL ouvert avant le 31 décembre conservera cette exonération temporaire. Pas de changement non plus pour l’épargne salariale, qui reste soumise uniquement aux prélèvements sociaux (qui passent donc à 17,2% à partir de janvier).

Pour les assurances vie pas de changement en vue pour les sommes déposées avant la présentation du budget, le 27 septembre dernier. Pour les autres deux cas de figure se présentent :

- Si le contrat a moins de huit ans, les rachats seront uniformément taxés au PFU

- Si le contrat a plus de huit ans, le PFU de 30% ne s’appliquera qu’aux épargnants ayant versé, au 31 décembre de l’année précédente, plus de 150.000 euros de primes (nettes de rachat), tous contrats confondus. Les autres pouvant conserver le prélèvement actuel de 7,5%, auquel s’ajouteront les 17,2% de prélèvements sociaux

Flat tax & dividendes

Concernant les dividendes, l’entrepreneur a le choix à compter du 1er janvier 2018 entre :

- L’application de la flat tax à 30% (qui comprend les prélèvements sociaux au taux de 17,20%);

- Ou, sur option expresse, l’application des prélèvements sociaux au taux de 17,20% et l’imposition au barème progressif de l’impôt sur le revenu, avec l’abattement de 40% et la déductibilité de la CSG.

Pour les gérants majoritaires de SARL, les gérants associés uniques d’EURL et les entrepreneurs en EIRL à l’IS, la flat tax s’appliquera sur les dividendes de la manière suivante :

- Quote-part des dividendes non assujettie aux cotisations sociales : application de la flat tax à 30% ;

- Quote-part des dividendes assujettie aux cotisations sociales : application de la flat tax uniquement pour la partie qui concerne l’impôt sur le revenu (12,80%). La partie relative aux prélèvements sociaux ne sera pas due sur cette partie des dividendes étant donné qu’ils sont déjà inclus dans les cotisations sociales à payer (au taux prévu pour les revenus d’activité).

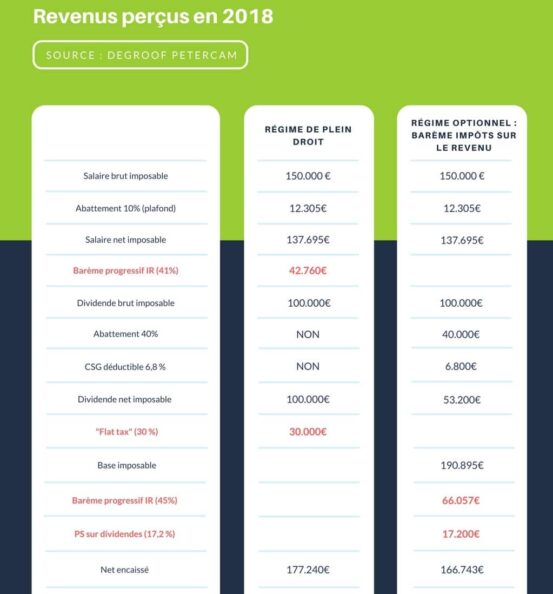

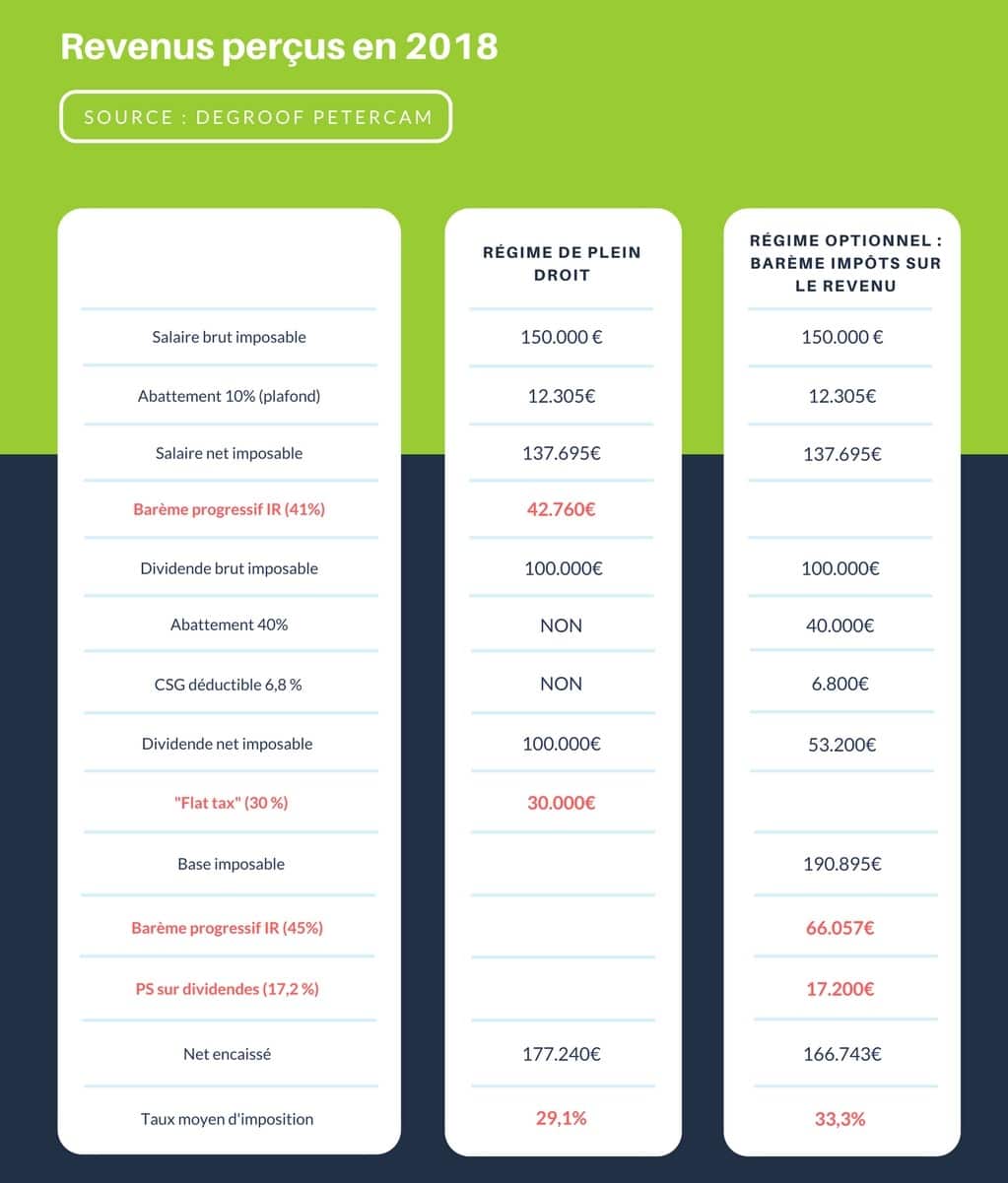

Prenons l’exemple d’un homme célibataire qui est dirigeant d’entreprise. Il se verse une rémunération en partie sous forme d’un salaire (150.000 euros) et en partie sous forme de dividendes (100.000 euros).

Il est donc important de retenir deux principes. Le premier est que si votre taux marginal d’imposition est inférieur ou égal à 14%, il est préférable de choisir le barème progressif. Le second est qu’il vous faudra appliquer la flat tax si votre taux marginal d’imposition est égal ou supérieur à 30 %.

Finalement, à qui cela va profiter ?

Globalement ce sont aux ménages les plus aisés que cette nouvelle taxe va profiter. En effet, alors que leurs revenus du capital pouvaient être imposés à 60,5%, la nouvelle taxe ne dépassera pas 30%. Cependant, afin que personne ne soit pénalisé, si le PFU vous fait perdre de l’argent, vous aurez la possibilité de choisir le barème de l’impôt sur le revenu.

Amarris Contact accompagne depuis plus de 20 ans des employeurs dans l’optimisation fiscale de leurs revenus. Nous conseillons et établissons des stratégies adaptés à vos besoins. Nous sommes à l’affût des changements juridiques et économiques pour apporter à nos clients des solutions optimales. N’hésitez pas à nous contacter pour en parler.